Während Unternehmenskennzahlen für Ungeübte nur wenig Aussagekraft haben, können Fachleute eine Menge an Informationen aus ihnen gewinnen. Die richtigen Kennzahlen bieten diesen die Möglichkeit, mit nur einem Blick eine Übersicht über die wirtschaftliche Lage eines Unternehmens zu erlangen. Bilanzkennzahlen sind im Controlling nicht wegzudenken. Sie dienen der Problemerkennung, der Identifikation von Stärken und Schwächen und liefern Optimierungspotenzial. Sie geben auch Auskunft darüber, ob sich ein Unternehmen auf Kurs befindet. Die Veränderung der Zahlen innerhalb eines Jahres oder Quartals bieten Aufschluss über die Entwicklung und mögliche zukünftige Trends.

Kennzahlen – Was Sie dazu wissen sollten!

- Geballte Information – Bei Unternehmenskennzahlen handelt es sich um eine Verdichtung von Informationen.

- Variieren innerhalb von Ländern – Kennzahlen liegen meist Rechnungslegungsvorschriften zugrunde, diese können sich abhängig vom Herkunftsland unterscheiden. Der Vergleich von Unternehmen auf Basis dieser ist somit nicht immer möglich.

- Kennzahlensysteme – Kennzahlensysteme bezeichnen die Zusammenfassung mehrerer Kennzahlen, die miteinander in Beziehung stehen. Zu bedeutenden Kennzahlensystemen zählen das ZVEI-, das RL- und das DuPont-Kennzahlensystem.

- Benchmarking – Bei Betriebsvergleichen und Benchmarking nehmen Kennzahlen beziehungsweise Kennzahlensysteme einen hohen Stellenwert ein. Die Kennzahlen des erfolgreichsten Unternehmens stellt dabei einen Orientierungswert dar. Welche Kennzahlen aussagekräftig sind, ist vom Unternehmen abhängig. Dabei können Eigen- oder Fremdfinanzierung und ob Ihr Unternehmen ohne- oder mit Anlagendeckung operiert, einen Unterschied bedeuten. Es gibt zahlreiche Finanzkennzahlen wie zum Beispiel die Debitorenkontrolle, den Gesamtkapitalumschlag oder Kennzahlen zur Lagerhaltung (z. B. Lagerumschlag, durchschnittliche Lagerdauer). Im Folgenden werden 7 Kennzahlen näher beschrieben, die häufig Anwendung in Unternehmen finden.

1. Liquidität

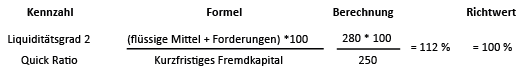

Was sagt die Liquidität aus? Die Liquidität trifft eine Aussage darüber, ob ein Unternehmen in der Lage ist, seine Zahlungsverpflichtungen fristgerecht zu erfüllen oder ob das Risiko eines Liquiditätsengpasses besteht. Diese Kennzahl sagt somit etwas über die flüssigen Mittel, wie zum Beispiel Bargeld oder Bankguthaben eines Unternehmens aus. Diese kurzfristig wichtige Unternehmenskennzahl hilft bei der Liquiditätsplanung. Fehlende oder nicht ausreichende Liquidität würde bedeuten, dass ein Unternehmen Zahlungsfristen nicht einhalten kann. Sofern dies allgemein bekannt ist, können Lieferanten als Absicherung auf eine Vorauszahlung bestehen, dies hat eine Abwärtsspirale zur Folge. In Wachstumsphasen wird die Liquidität meist stark beansprucht. Es werden Liquiditätsgrad 1 (=Cash Ratio), Liquiditätsgrad 2 und Liquiditätsgrad 3 (=Current Ratio) unterschieden. Der Liquiditätsgrad 2 verfügt über die grösste Aussagekraft, daher wird dieser hier näher beschrieben.

Liquiditätsgrad 2 (=Quick Ratio)

Wird bei der Berechnung der Quick Ratio der Richtwert 100 % erreicht, so bedeutet dies, dass mit den flüssigen Mitteln kurzfristige Verbindlichkeiten und Forderungen gedeckt werden können. Sinkt der Liquiditätswert unter 100 %, so besteht die Gefahr von Lieferschwierigkeiten.

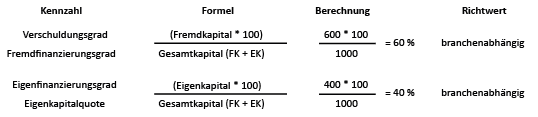

2. Finanzierung

Was sagt die Kennzahl der Finanzierung aus? Die Finanzierungskennzahl trifft eine Aussage über das Verhältnis der Finanzierung. Ein hoher Eigenfinanzierungsgrad bringt erhebliche Vorteile mit sich, zu diesen zählen die folgenden:

- Gesicherte Liquidität

- Entscheidungsfreiheit

- Unabhängigkeit von Kapitalgebern

- Niedrige Zinskosten

- Sichere Basis für Selbstfinanzierung bei Investitionen

- Sicherheit bei Konjunkturschwankungen Während der derzeitig niedrige Zins zur Erhöhung des Fremdkapitals verleitet, handeln besonders Banken im Moment eher restriktiv, was die Vergabe von Krediten betrifft.

3. Return on Investment - ROI

Was ist der Return on Investment? ROI, kurz für Return on Investment oder auch die Kapitalrendite, Gesamtkapitalrentabilität oder Kapitalverzinsung, dienen der Messung der Rendite des Gesamtkapitals. Gemessen wird diese Kennzahl am Erfolg im Verhältnis zum eingesetzten Gesamtkapital. Der ROI kann auch genutzt werden, um ein Vorhaben (z. B. Investition, Projekt) auf seine Rentabilität zu überprüfen. Hergeleitet wird diese Finanzkennzahl aus dem DuPont-Kennzahlensystem. Angenommen, die Investition liegt bei 100 und die Gewinne in den 5 Jahren, die betrachtet werden, liegen bei 125 (Gewinne pro Jahr 25), dann ergibt sich die folgende Berechnung zum Return on Investment.

4. Rentabilität

Was sagt die Rentabilität aus? Die Rentabilitätskennzahl sagt aus, wie ein Unternehmen wirtschaftet. Sie liefert Informationen über die Verzinsung des Eigenkapitals und zum erzielten Gewinn pro Umsatzfranken. Als grober Richtwert für die Eigenkapitalrendite wird der Kapitalmarktzins für langfristige Anlagen herangezogen. Dieser liegt bei rund 50 % über der Rendite für risikofreie Anlagen (z. B. Bundesobligationen). Im Beispiel werden die Eigenkapitalrentabilität oder auch Eigenkapitalrendite berechnet.

5. Cashflow

Was ist der Cashflow? Der Cashflow (englisch für Geldfluss) oder eher die Cashflows sollen durch die Kapitalflussrechnung (= Cashflow-Rechnung) transparent gemacht werden. Die Zahlungsströme (= Cashflows) liefern wichtige Informationen zur Einschätzung der finanziellen Lage eines Unternehmens.

Arten von Cashflows

Die Kapitalflussrechnung kann in drei Arten von Cashflows untergliedert werden. Die drei Cashflows werden folgendermaßen unterschieden:

Cashflow aus lfd. Geschäftstätigkeiten

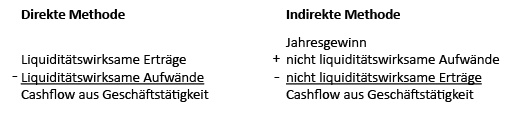

Der Cashflow aus lfd. Geschäftstätigkeiten (Operative Cashflow) ist die Summe der Einnahmen und Ausgaben, die sich aus den operativen Tätigkeiten eines Unternehmens ergeben. Ein Beispiel dafür sind Einnahmen, die sich aus Verkäufen von Produkten ergeben, sowie Ausgaben, die der Bezahlung von Produktionsrohstoffen dienen. Der Cashflow aus Geschäftstätigkeit kann mittels einer direkten oder einer indirekten Methode berechnet werden. In den häufigsten Fällen wird die indirekte Berechnung herangezogen, da die direkte Methode ein hohes Maß an Komplexität mit sich bringt.

Cashflow aus Investitionstätigkeiten

Der Cashflow aus Investitionstätigkeiten entsteht aus den Einnahmen und Ausgaben, die der Investition dienen. Die Differenz der Ein- und Auszahlungen gibt dabei Auskunft darüber, ob die Investitionstätigkeiten im laufenden Geschäftsjahr einen positiven oder negativen Rückfluss für das Unternehmen bewirkt haben. Investitionen und oder Desinvestition sind dabei der Erwerb oder die Veräußerung von langfristigen Vermögensgegenständen sowie anderer Finanzanlagen, welche nicht zum Nettoumlaufvermögen oder zu den Zahlungsäquivalenten gezählt werden.

Cashflow aus Finanzierungstätigkeiten

Der Cashflow aus der Finanzierungstätigkeit beinhaltet alle Cash Zu- oder Abflüsse, welche das Eigenkapital eines Unternehmens betreffen. Diese Geldbewegungen zeigen auf, wie sich die Finanzierung der Gesellschaft im Betrachtungszeitraum verändert hat. Dies erfolgt zum Beispiel durch die Ausgabe von Aktien oder die Aufnahme oder Rückzahlung von Krediten.

Free Cashflow

Neben diesen drei Cashflows gibt es auch noch den sogenannten Free Cashflow, oder auch Freien Cashflow. Dieser wird gebildet aus der Summe des Operativen Cashflows und dem Cashflow aus Investitionstätigkeiten. Mit den Mitteln des Free Cashflows, können Unternehmen zum Beispiel Dividenden zahlen oder Aktien zurückkaufen. Er stellt somit jene monetären Mittel dar, die dem Unternehmen übrig bleiben und somit frei zur Verfügung stehen.

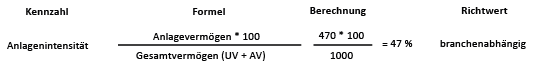

6. Anlagenintensität

Was sagt die Anlagenintensität aus? Bei der Berechnung der Anlagenintensität wird das Anlagevermögen zum Gesamtvermögen ins Verhältnis gesetzt. Eine hohe Anlagenintensität bedeutet, dass das Unternehmen wenig agil ist, was Marktveränderungen betrifft. Dies bedeutet ein erhöhtes Risiko. Kapital, das in Anlagevermögen gebunden ist, steht nicht zur Verfügung, um auf neue Marktbedingungen zu reagieren.

7. Anlagendeckung

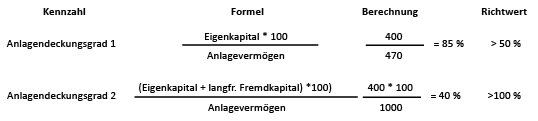

Was ist die Anlagendeckung? Die Anlagendeckung oder auch Kapitaldeckung betrachtet das Ausmass in welchem das Anlagevermögen durch langfristiges Kapital gedeckt ist. Gemeinsam mit dem Liquiditätsgrad und dem Working Capital errechnet sie die Kennzahl für die horizontale Bilanzstruktur. Anlagen, die dem Unternehmen langfristig gehören, sollten stets durch langfristiges Fremdkapital und unkündbares Eigenkapital finanziert werden. Unterschieden werden drei Grade:

- Anlagendeckungsgrad 1 – zeigt an, inwieweit das Anlagenvermögen durch das Eigenkapital gedeckt wird

- Anlagendeckungsgrad 2 – liefert Informationen zur Deckung des Anlagevermögens mit langfristig zur Verfügung stehendem Kapital

- Anlagendeckungsgrad 3 – gibt Auskunft darüber, inwiefern das Anlagevermögen und langfristige Umlaufvermögen durch das Eigenkapital und langfristige Fremdkapital gedeckt ist.